Die Vorständ*innen der Volksbanken und Raiffeisenbanken im 14 Bundesländer umfassenden Verbandsgebiet des Genossenschaftsverbandes – Verband der Regionen rechnen in einer Umfrage zu 71 % im 2. Halbjahr 2023 mit einem – weit überwiegend leichten – Preisrückgang für Wohnimmobilien in ihren regionalen Märkten. Für 2024 erwarten dagegen schon wieder insgesamt die Hälfte konstante Preise (37 %) oder einen leichten Anstieg (13 %).

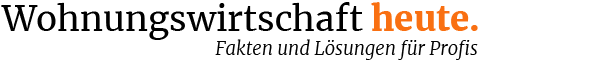

Als Folge des Gebäudeenergiegesetzes sehen die Bankvorständ*innen entgegengesetzte Preis-Effekte: Für Neubauvorhaben gehen 49 % von einem Anstieg aus – 44 % rechnen hier nicht mit einer Veränderung. Dagegen erwarten einerseits 75 % eine Verteuerung von Sanierungen und andererseits zwei Drittel einen Preisrückgang bei Bestandsimmobilien. 71 % prognostizieren höhere Mieten als Auswirkung des Gesetzes. An der Online-Umfrage unter Bankvorständ*innen beteiligten sich zwischen dem 20. Juli und dem 11. August 75 % der 302 Volksbanken und Raiffeisenbanken im Genossenschaftsverband.

Einschätzungen zu Auswirkungen des Heizungsgesetzes spiegeln Verunsicherung

„Per Saldo kommt es zu einer Bodenbildung am Immobilienmarkt“, interpretiert der Vorstandsvorsitzende des Genossenschaftsverbandes, Ingmar Rega, die Ergebnisse. „Das derzeitige Niveau für langfristige Kreditzinsen würde dann auf Sicht zum Marktstandard werden. Aktuell sind für Nachfrager*innen noch die Boom-Jahre mit Niedrigzinsen der gefühlte Maßstab, was abwartendes Verhalten begünstigt. Dazu tragen ebenfalls die für Käufer*innen wie auch Verkäufer*innen noch unklaren Auswirkungen des Heizungsgesetzes bei.“

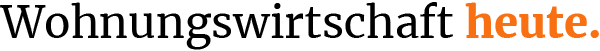

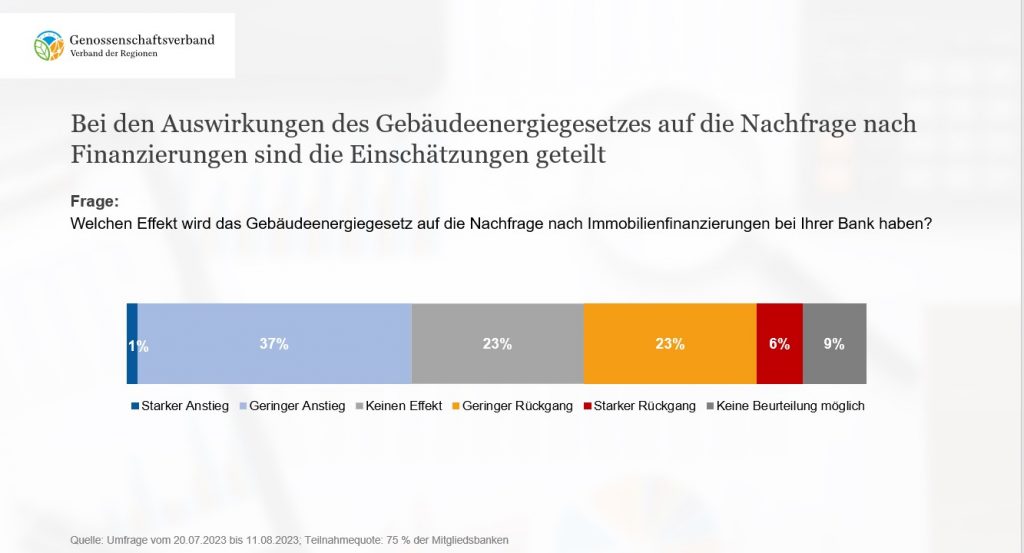

So herrschen unter den Bankvorständ*innen zu den Effekten des Gebäudeenergiegesetzes auf die Nachfrage nach Finanzierungen geteilte Meinungen vor. 38 % rechnen mit einem Anstieg, der jedoch nur gering ausfallen dürfte. Dagegen erwarten 23 % einen leichten, weitere 6 % sogar starken Rückgang der Nachfrage nach Immobilienfinanzierungen. Überhaupt keinen Effekt auf die Nachfrage sehen 23 %.

Zehn Jahre sind überwiegender Horizont für die Zinsfestschreibung der Baufinanzierung

Ein wesentlicher Faktor bei Immobilienfinanzierungen ist die Höhe und damit Verkraftbarkeit der Tilgungsraten für die Kreditnehmer*innen: Für 2024 erwarten jeweils 27 % der Banken entweder steigende oder sinkende Tilgungsraten. 46 % rechnen hier mit keiner Veränderung. „Mit niedrigeren Tilgungen reduziert sich die monatliche Belastung – das verlängert aber auch die Gesamtlaufzeit des Darlehens“, erläutert Rega. „Das hat dann wieder Auswirkungen auf den Soll-Zinssatz eines Darlehens und die Rahmenbedingungen für eine eventuell erforderliche Anschlussfinanzierung.“ Etwas mehr als 80 % der Bankvorständ*innen geben zehn Jahre als den überwiegenden Zeithorizont für die Zinsfestschreibung der Baufinanzierung an, für 11 % sind das 15 Jahre. Länger als 15 Jahre einerseits oder andererseits fünf Jahre bzw. darunter kommt nur in Ausnahmefällen vor.

„Je länger der Zeitraum – und je geringer damit das Risiko steigender Zinsen für Kreditnehmer*innen – desto höher ist in der Regel der Soll-Zinssatz für den Kredit“, betont Ingmar Rega. Eventuelle Probleme bei Anschlussfinanzierungen aktuell auslaufender Zinsbindungen erwartet er nicht: „Diese Darlehen wurden weit überwiegend zu einem ähnlichen Zins wie heute abgeschlossen. Auch ist die Restschuld schon viel niedriger, da über einen längeren Zeitraum getilgt wurde. Nur wenn während der Niedrigzinsphase eine kurze Laufzeit mit niedriger Tilgung vereinbart wurde, könnte das eine Herausforderung bedeuten. Aber das dürfte nur sehr selten der Fall sein.“

Eigenkapitaleinsatz von Immobilienkäufer*innen dürfte zunehmen

Kreditnehmer*innen können den gestiegenen Zinsen mit höherem Eigenkapital-Einsatz entgegenwirken. Dazu passen die Umfrageergebnisse zum Fremdfinanzierungsanteil am Immobilienwert: Während die Hälfte der Banken hier in 2024 keine Veränderung erwartet und ein Drittel damit rechnet, dass dieser Anteil sinkt, sehen nur 15 % einen Anstieg.

Anfang 2022 waren noch steigende Preise und niedrige Zinsen vorherrschend – damals gingen 40 % der Banken von einem steigenden Fremdfinanzierungsanteil aus. „Kund*innen müssen gerade unter den aktuellen Bedingungen über eine gute Bonität und vor allem genügend Eigenkapital verfügen“, unterstreicht der Vorstandsvorsitzende des Genossenschaftsverbandes.

Optimismus für Wohnimmobilienfinanzierung wächst 2024 deutlich

Bei den Erwartungen für das Kreditvolumen der Wohnimmobilienfinanzierung im jeweiligen regionalen Markt nimmt der Optimismus der Banken im Zeitverlauf eindeutig zu: Für das 2. Halbjahr 2023 erwarten nur 34 % der Umfrageteilnehmer*innen einen Anstieg des Volumens, knapp die Hälfte aber einen leichten oder sogar starken Rückgang. Für 2024 halten 45 % der Banken schon wieder ein Plus für möglich – der Anteil der Optimist*innen überwiegt damit dem der Pessimist*innen. Unter den insgesamt 39 % der Pessimist*innen wiederum halbiert sich gegenüber 2023 fast der Anteil derjenigen, die einen starken Rückgang befürchten, auf dann noch 11 %. Passend dazu prognostizieren für 2024 insgesamt 38 % der Banken ein wenigstens leichtes Wachstum im Neugeschäft, das sind 10 % mehr als für das laufende 2. Halbjahr 2023.

Der Anteil, der im Neugeschäft einen starken Rückgang erwartet, sinkt von 30 % auf 13 %. „Auf der Käuferseite dürfte die Bereitschaft zunehmen, die Verkäufer-Kaufpreise zu zahlen, sofern das notwendige Kapital vorhanden ist. Das wird sich im Volumen der Finanzierungen spiegeln“, sagt Rega. „Ein wichtiger Faktor wird auch die Entwicklung der Mieten sein – wenn diese steigen, wird die monatliche Tilgung bei einem kreditfinanzierten Kauf zu einer realistischen Alternative.“

Finanzierungen von Neubauvorhaben bleiben Sorgenkind

Blickt man nur auf die Finanzierungen von Neubauvorhaben, sind die Einschätzungen jedoch sehr pessimistisch: Hier erwartet mit 73 % die überwiegende Mehrheit der Bankvorständ*innen für 2023 bzw. 63 % für 2024 einen geringen oder sogar starken Rückgang. „Neben der Zinswende schlagen hier vor allem deutlich höhere Baukosten zu Buche“, bewertet Ingmar Rega dieses Ergebnis. „Um den Neubau zu beleben, sollten bürokratische Hürden abgebaut werden. So schlagen sich bei den Banken steigende Regulierungskosten für die potenziellen Käufer*innen nieder. Das gilt auch für die von der Bankenaufsicht eingeführten zusätzlichen Kapitalpuffer. Diese wirken prozyklisch auf die Entwicklung am Immobilienmarkt. Sie verteuern die Finanzierungen.“

Dr. Volker Hetterich