PATRIZIA, ein führender Partner für globale Real Assets, hat heute die Immobilientrends aus seiner dritten jährlichen Investorenumfrage veröffentlicht, an der mehr als 120 Befragte der weltweiten institutionellen Kunden von PATRIZIA teilgenommen haben.

Die Ergebnisse zeigen einen klaren Trend zur Wertsteigerung durch aktives Asset Management, mit einem besonderen Schwerpunkt auf Initiativen zur Dekarbonisierung und der Erhebung von ESG-Daten. Darüber hinaus richtet sich der Fokus der Investoren in den nächsten fünf Jahren mehr auf Value-add-Strategien.

Philipp Schaper, CEO European Real Estate bei PATRIZIA, sagt: „Unsere Investorenbefragung zeigt deutlich, wie sich steigende Zinsen und wirtschaftliche Unsicherheit auf die Investorenstimmung auswirken. Wichtiger ist jedoch: Die Investorenbefragung bestätigt uns darin, den Wert der Immobilien langfristig durch eine aktive Asset-Management-Strategie zu steigern und hierbei datengestützte Analysen zu nutzen.

Trotz der kurzfristigen Volatilität gehen wir davon aus, dass im aktuellen Marktumfeld mit einer sich weiter vergrößernden doppelten Finanzierungslücke, aufgrund steigender Ausgaben zur Dekarbonisierung und höherer Finanzierungskosten, interessante Investmentmöglichkeiten bestehen. Investmentmanager mit einer grundsoliden Bilanz, einem erstklassigen Asset Management und Projektentwicklungs-Fähigkeiten wie PATRIZIA sind in einer starken Position, um die höchsten Wertsteigerungen zu erzielen.“

Beschleunigter Wandel zu nachhaltigeren Immobilien

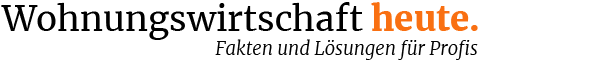

Der Investorenbefragung zufolge erwarten 85% der Investoren, dass „Brown-to-Green“-Entwicklungen in den nächsten 12 Monaten zunehmen werden, wobei fast ein Viertel der Befragten einen deutlichen Anstieg erwartet. Gleichzeitig rechnen zwei von drei Investoren mit einem Anstieg der Investitionsausgaben und Modernisierungsprogramme, was den zunehmenden Fokus der Investoren auf die Wertsteigerung durch ein pragmatisches Asset Management widerspiegelt.

Neben dem stärkeren Fokus auf Asset Management zeigen die Umfrageergebnisse eine Verschiebung bei Strategien und der Risikobereitschaft der Investoren. Debt, Value-Add und Opportunitic gehören zu den Strategien, in denen Investoren ihre Allokation in den nächsten fünf Jahren am meisten ausbauen wollen. Diese Ergebnisse bestätigen den allgemeinen Trend zur Modernisierung des europäischen Immobilienbestands, beispielsweise sind rund 65% der Bürogebäude vor dem Jahr 2000 erbaut worden.

Marktumfeld führt zu Zurückhaltung beim Ausbau der Immobilien-Allokation

Die diesjährige Investorenumfrage zeigt, dass die Investoren zurückhaltender geworden sind, ihre Immobilienallokation auszubauen, was die Unsicherheit im aktuellen Marktumfeld widerspiegelt. Die Mehrheit der Investoren (55%) beabsichtigt, die Immobilien-Allokation konstant zu halten. Rund ein Fünftel plant diese aufzustocken und 28% planen eine Verringerung in den nächsten fünf Jahren. Im Vergleich dazu gaben im vergangenen Jahr mehr als 60% der Investoren an, dass sie ihre Immobilien-Allokation in den nächsten fünf Jahren ausbauen wollen.

Mehr als die Hälfte der Investoren geht davon aus, dass die Gesamtrenditen in den nächsten zwölf Monaten sinken werden, während 66% weniger Transaktionen in dem Zeitraum erwarten. Die Investoren sind jedoch unverändert vom robusten Ertragsprofil von Immobilien überzeugt. 64% glauben, dass die Mieten im Laufe des Jahres steigen werden, was dem erwarteten starken Anstieg der Finanzierungskosten entgegenwirkt.

Beim Ausbau ihrer Immobilien-Allokation konzentrieren sich die Investoren weiterhin auf die Anlageklassen Logistik und Wohnen. Mehr als 20% der Investoren planen, die Gewichtung dieser beiden Anlageklassen in den nächsten fünf Jahren zu erhöhen. Dagegen erwarten sie, ihre Allokation in Einzelhandels- und Büroimmobilien weiter zu verringern.

Ökologische Investmentkriterien sind zum Industriestandard geworden

Die Investorenbefragung zeigt, dass der Trend einer wachsenden Bedeutung von ESG-Kriterien, also von ökologischen, sozialen und Governance-Gesichtspunkten, bei Investmententscheidungen anhält.

Nahezu 90% der Investoren geben an, dass sie ESG-Daten zu ihren Immobilieninvestments erfassen und nutzen, ein Zuwachs von 17% gegenüber dem Vorjahr. Für 70% sind ESG-Kriterien ein wichtiger Bestandteil des Investmentprozesses. Sie erwarten, dass ihre neuen Investments ESG-Ziele berücksichtigen, also beispielsweise Artikel-8-Fonds gemäß der EU-Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor sind. Mehr als die Hälfte der Investoren gibt darüber hinaus an, bei Investmententscheidungen neben Risiko und Rendite auch den „Impact“ zu bewerten.

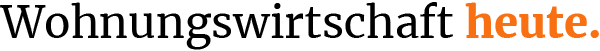

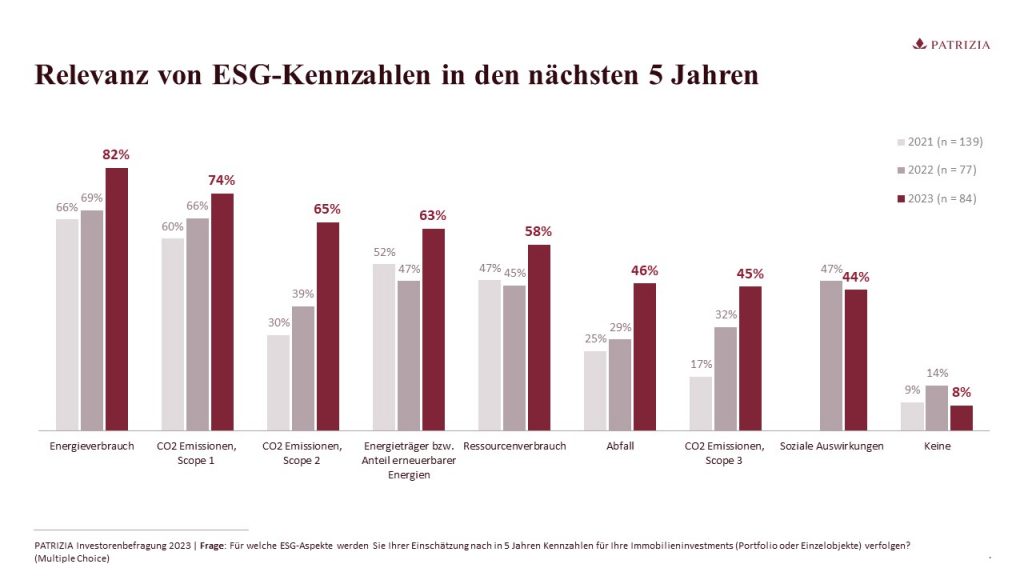

Ein Schwerpunkt der Investoren liegt dabei weiterhin darauf, Klimaauswirkungen zu messen. Innerhalb der nächsten fünf Jahre werden 82% den Energieverbrauch ihrer Immobilieninvestments erfassen (+13 Prozentpunkte gegenüber dem Vorjahr). Fast drei Viertel werden die direkten (Scope 1) CO2-Emissionen messen (+8 Prozentpunkte gegenüber dem Vorjahr). 65% werden die indirekten (Scope 2) CO2-Emissionen verfolgen (+26 Prozentpunkte gegenüber dem Vorjahr) und 45% werden die (Scope 3) CO2-Emissionen entlang ihrer Wertschöpfungskette messen (+13 Prozentpunkte gegenüber dem Vorjahr).

Die Ergebnisse der Investorenbefragung

Mathieu Elshout, Head of Sustainability & Impact Investing bei PATRIZIA, kommentiert: „Unsere Investorenbefragung zeigt eindrucksvoll, wie sehr unsere Investoren sich für Nachhaltigkeit und Dekarbonisierung von Immobilien und Infrastruktur engagieren. Dies ist ein globaler Megatrend, der die Investmentphilosophie von PATRIZIA bestätigt.

Es ist sehr ermutigend zu sehen, dass unsere Investoren ESG zentral im Investmentprozess verankern, da bereits mehr als die Hälfte unserer Kunden will, dass wir neben Risiko und Rendite auch den „Impact“ berücksichtigen. Mit unserer Expertise für Asset Management und Nachhaltigkeit können unsere Investoren den grünen Wandel ihrer Immobilien beschleunigen, was entscheidend ist, um laufende Erträge und den langfristigen Wert ihrer Investments zu erhalten.

Da die Erwartungen an ESG immer größer werden, ist es unverzichtbar, dass wir unser Produktportfolio mit ESG-getriebenen Strategien weiter ausbauen. Beispiele hierfür sind unsere dezidierte Impact-Strategie und unsere Strategie für nachhaltige Infrastruktur in APAC.“

Annette Rausch